Versteuerung von Verhinderungspflege: Ganz häufig wird die Frage gestellt, ob Geld aus der Verhinderungspflege (VHP) versteuert werden muss oder ob man verpflichtet ist, es in der Steuererklärung anzugeben.

Verhinderungspflege und Steuer in der Kurzfassung:

Für diejenigen, die die „Feinheiten“ und Details nicht interessieren, hier zusammengefasst die wichtigsten Gesichtspunkte der Antwort „es kommt darauf an“ (die klassische Antwort auf eine juristische Frage):

- Die Antwort auf diese Frage findet sich in §3 Nr. 36 EStG (Einkommensteuergesetz).

- Die Entlohnung für VHP sind steuerrechtlich Einkünfte.

- Diese sind unter zwei Voraussetzungen steuerfrei.

- Erste Voraussetzung ist, dass derjenige, der die VHP macht, entweder ein Angehöriger ist oder, ist er das nicht, „sittlich dazu verpflichtet“, d.h. eine enge persönliche Beziehung besteht.

- Zweite Voraussetzung ist, dass die Entlohnung auf ein Kalenderjahr bezogen nicht höher ist, als die jährliche Pflegegeldzahlung für den zu Pflegenden.

- Einnahmen aus VHP sind – wie alle Einkünfte – grundsätzlich in der Steuererklärung einzutragen, auch wenn sie steuerfrei sind. Die Feinheiten lest Ihr weiter unten.

So, und jetzt etwas ausführlicher…:

Zunächst: bei Geld, das man aus Verhinderungspflege bekommt, handelt es sich steuerrechtlich um Einkünfte. Und zwar NICHT für den Pflegebedürftigen oder die Pflegeperson (denn diese reichen dieses Geld ja nur weiter), sondern für die Ersatzpflegeperson, die die Verhinderungspflege durchführt.

Verhinderungspflege ist kein Ehrenamt

Verhinderungspflege ist kein Ehrenamt und das Geld, das dafür gezahlt wird ist keine Aufwandsentschädigung. Ein Ehrenamt setzt voraus, dass man bei einer juristischen Person beschäftigt ist. Eine Privatperson, die bei einem Pflegebedürftigen VHP durchführt, tut dies daher niemals ehrenamtlich. Einzige Ausnahme ist, wenn z.B. Pflegedienste und andere ambulante Einrichtungen und Träger ehrenamtliche Pflegekräfte beschäftigen und diese dann für die Verhinderungspflege einsetzen (VHP kann ja nicht nur durch Privatpersonen durchgeführt werden, sondern auch durch Pflegedienste, Träger, etc.). Diese Ehrenamtlichen bekommen für ihre Tätigkeit von ihrem Arbeitgeber eine Aufwandsentschädigung. Diese ist gem. § 3 Nr. 26 EStG bis 3000€ steuerfrei (die sogenannte „Übungsleiterpauschale“). Der Arbeitgeber bekommt das Geld für die VHP (und muss dieses natürlich Klo versteuern).

Das hat aber nichts mit dem Entgelt für Verhinderungspflege an Private zu tun. Auch nicht, wenn z.B. Angehörigen, die Verhinderungspflege machen, nur ein symbolischer Betrag bezahlt wird und sich das „ehrenamtlich“ oder wie eine Aufwandsentschädigung anfühlt.

Wann ist Verhinderungspflege steuerfrei?

Für die Frage, ob Verhinderungspflege steuerfrei ist, sind zwei Faktoren maßgeblich:

- Wer macht die Verhinderungspflege (und warum), und

- wieviel bekommt er dafür bezahlt.

Die rechtliche Grundlage für die Frage, ob Verhinderungspflege steuerfrei ist, ist § 3 Nr. 36 EStG (Einkommensteuergesetz). Das solltet Ihr wissen, falls Ihr auf jemanden trefft, der zu dieser Frage anderer Meinung ist, als Ihr (z.B. Euer Finanzbeamter…). In dieser Nr. 36 ist geregelt, dass unter bestimmten, dort genannten Voraussetzungen, „Einnahmen (Entgelte) für Leistungen zu körperbezogenen Pflegemaßnahmen und pflegerischen Betreuungsmaßnahmen und Hilfen bei der Haushaltsführung pflegebedürftiger Personen bis zur Höhe des Pflegegelds gem. § 37 SGB XI steuerfrei“ sind.

Der erste Satz von §3 Nr. 36 EStG geht dann aber noch weiter und führt aus: „bis zur Höhe des Pflegegeldes nach § 37 des Elften Buches Sozialgesetzbuch, mindestens aber bis zur Höhe des Entlastungsbetrages nach § 45b Absatz 1 Satz 1 des Elften Buches Sozialgesetzbuch, wenn diese Leistungen von Angehörigen des Pflegebedürftigen oder von anderen Personen, die damit eine sittliche Pflicht im Sinne des § 33 Absatz 2 gegenüber dem Pflegebedürftigen erfüllen, erbracht werden“.

Die VHP muss also entweder von Angehörigen des Pflegebedürftigen gemacht werden, oder von anderen Personen, die damit eine sittliche Pflicht gegenüber dem Pflegebedürftigen erfüllen.

Sittliche Verpflichtung

Eine sittliche Pflicht, eine Person zu pflegen, wird angenommen, wenn zwischen dem Pflegebedürftigen und der Pflegeperson eine enge persönliche Beziehung besteht (Urteil des Bundesfinanzhofs vom 29.8.1996, Az. III R 4/95). In der Rechtsprechung wird für die Frage der sittlichen Verpflichtung darauf abgestellt, dass diese regelmäßig angenommen werden kann, wenn die Pflegeperson nur für einen Pflegebedürftigen tätig wird (OFD Frankfurt/M. v. 12.07.2013 – S 2342 A – 75 – St 213).

Dies sind aber nur Anhaltspunkte. Die Frage, ob eine sittliche Verpflichtung vorliegt, ist in jedem Einzelfall von dem jeweiligen Finanzamt – oder wenn man gegen dessen Bewertung rechtlich vorgeht, vom dann damit befassten Gericht – zu entscheiden. So kann man auch wenn man Verhinderungspflege für zwei (oder ggf. mehr) verschiedene Pflegepersonen macht, sittlich verpflichtet sein.

Beispiel: Verhinderungspflege bei den beiden pflegebedürftigen Kindern einer Freundin. Oder jemand übernimmt regelmäßig die Pflege für Opa und Oma, z.B. weil die eigentliche Pflegeperson einmal pro Woche zum Arzt muss, und macht ab und zu Verhinderungspflege für das Patenkind (nicht verwandt). Das wären dann sogar 3 Pflegepersonen. Auch für diese Fälle würde ich die sittliche Verpflichtung bejahen, obwohl es sich um mehr als eine Pflegeperson handelt. Maßgeblich dabei ist auch, dass die Entlohnung insgesamt nicht eine Höhe erreicht, mit der man seinen Lebensunterhalt bestreitet.

Man kann also (wie so oft bei rechtlichen Fragen) nicht in allen Konstellationen zweifelsfrei sagen, ob jemand sittlich verpflichtet ist oder nicht. Es kommt immer auf den Einzelfall und die Begründung an.

Genau deshalb ist es wichtig, in der Steuererklärung die sittliche Verpflichtung zu erläutern und zu belegen. Dazu unten mehr.

Wieviel Verhinderungspflege ist steuerfrei?

Nach § 3 Nr. 36 EStG sind die dort genannten Einnahmen bis zur Höhe des Pflegegelds gem. § 37 SGB XI steuerfrei. Das heißt, dass die Einnahmen aus der Verhinderungspflege die Jahressumme des Pflegegeldes des zu Pflegenden nicht überschreiten dürfen. Das ist also NICHT das maximale Budget für Verhinderungspflege (2418€ bzw. das erhöhte Budget ab 2025), sondern der Betrag, den der zu Pflegende pro Jahr an Pflegegeld bekommt. Je nach Zeitpunkt der VHP und Pflegegrad (also Höhe des jährlichen Pflegegelds) muss man sich das individuell ausrechnen.

Überschreiten die Einnahmen aus Verhinderungspflege die Jahressumme des Pflegegeldes, z.B. weil das Budget der Verhinderungspflege ausgeschöpft wird und darüber hinaus VHP aus eigener Tasche bezahlt wird, so sind die darüber hinausgehenden Einnahmen zu versteuern.

Auch wenn sich die Steuerbefreiung nach Monatsbeträgen (Pflegegeld) bemisst, handelt es sich um einen steuerfreien Jahresbetrag, der nicht zeitanteilig aufgeteilt wird. Das heisst, die Regelung besagt nicht, dass die Einkünfte aus Verhinderungspflege innerhalb eines Monats bis zur Höhe des monatlichen Pflegegeldes steuerfrei sind, sondern die Einnahmen werden auf ein Kalenderjahr gerechnet,

Beispiel: Eine gute Freundin der Familie pflegt den Sohn zwei Wochen im Januar und zwei Wochen im März 2023 rund um die Uhr, da die alleinerziehende Mutter (= die eigentliche Pflegeperson) ins Krankenhaus muss. Sie bekommt jeweils 500€ in Januar und 500€ im März. Der monatliche „Verdienst“ von 500€ übersteigt das monatliche Pflegegeld (2023: 316€ bei PG2), die Einkünfte in Höhe von 1000€ im Jahr 2023 bleiben jedoch unter der Jahressumme des Pflegegelds in PG2 (316×12=3776€) und sind damit steuerfrei.

…und wenn man VHP für zwei oder mehrere Pflegepersonen macht?

Fraglich ist, wieviel Entgelt für Verhinderungspflege steuerfrei ist, wenn man VHP für mehrere Personen macht und angenommen werden kann, dass man trotzdem sittlich verpflichtet ist (dazu hatte ich ja oben schon was geschrieben).

Beispiel: Frau X macht 2023 VHP bei den Kindern der besten Freundin. Die beiden Geschwister haben PG2 und PG 4. Wenn das für VHP zustehende Budget für beide Kinder voll ausgeschöpft und für Frau X verwendet wird, könnte sie 4836€ in einem Jahr bekommen. Aber wieviel davon ist gem. §3 Nr. 36 EStG steuerfrei? Der Jahresbetrag von PG2 und PG4 zusammengerechnet?

Dazu habe ich bislang weder Urteile noch Meinungen in rechtlichen Kommentaren oder Fachzeitschriften gefunden. (Wenn jemand dazu gesicherte Quellen hat, gerne her damit!) Meine ganz persönliche Meinung und mein Rechtsgefühl (das auf Grundlage von „Sinn und Zweck der rechtlichen Regelung“ und „Was und mit welcher Begründung würde wohl ein Richter, der so einen Fall das erste Mal auf den Tisch bekommt, urteilen“) sagen folgendes:

Ich glaube nicht, dass man die Höchstgrenzen zusammenrechnen kann. Es ist ja schon ein Zugeständnis, wenn man bei mehr als einer Ersatzpflegeperson immer noch sittliche Verpflichtung annimmt. Übt man zwei oder mehrere Ehrenämter aus, bleibt es auch immer bei den (einmaligen) 3000€ Freibetrag. Wenn ich Richter wäre oder den Sachverhalt als Finanzbeamter zu entscheiden hätte, würde ich den höheren der beiden Beträge (also in meinem Beispiel der Jahresbetrag des Pflegegeldes für PG4) als Höchstgrenze für die Steuerfreiheit annehmen, alles darüber hinaus hätte einen erwerbsmäßigen Charakter.

Ob das aber Euer Finanzbeamter oder Steuerberater auch so sieht, weiß ich nicht. Zu dieser Frage gibt es (noch) keine belastbare und seriöse Quelle. Im Zweifel muss das irgendwann mal durch ein Gericht entschieden werden, um diese Frage zweifelsfrei zu klären.

…und wenn mehrere Ersatzpflegepersonen VHP bei einem Pflegebedürftigen machen?

Teilen sich mehrere Personen die Verhinderungspflege eines Pflegebedürftigen, so steht jedem der nicht erwerbsmäßig tätigen Pflegepersonen die Steuerbefreiung in voller Höhe zu.

Was heißt das alles für die Steuererklärung?

Das Geld, das man für Verhinderungspflege bekommt, egal ob als Angehöriger oder sittlich verpflichtete sonstige Person, sind Einkünfte. Steuerfreie Einkünfte.

Welcher Art diese Einkünfte sind, variiert. Hierzu gibt es ein Gutachten des Bundestages zur Einkommensart der VHP:, das 3 Einkommensarten unterscheidet.

Einkünfte aus Verhinderungspflege sind, auch wenn sie steuerfrei sind, ist in der Steuererklärung grundsätzlich anzugeben. Alle Einkünfte, egal ob steuerfrei oder nicht, sind grundsätzlich in der Steuererklärung anzugeben. Hintergrund ist, dass die Prüfung, ob etwas steuerfrei ist oder nicht, am Ende dem Finanzamt unterliegt und nicht dem Steuerpflichtigen (eigentlich logisch, oder?). „Grundsätzlich anzugeben“ schreibe ich deshalb, da hier in der Praxis nicht einheitlich verfahren und beraten wird. Je nachdem, um welchen Sachverhalt es geht und wen man fragt (auch Finanzbeamte oder Steuerberater), bekommt man unterschiedliche Antworten. Auch bei der Verhinderungspflege.

Das liegt zum einen daran, dass Verhinderungspflege kaum jemand kennt (auch Finanzbeamte oder Steuerberater oft nicht!!) und diese oft mit Pflegegeld verwechselt wird. Und daran, dass es steuerfreie Einkünfte im Bereich der Pflege gibt, die so eindeutig steuerfrei sind, das man sie (formal nicht, aber in der Praxis) nicht angeben muss. In der Juristerei nennt man das „das Ermessen ist auf Null reduziert“. Das heisst, die Voraussetzungen (hier: für Steuerfreiheit) sind eindeutig erfüllt, es gibt keine Konstellation, in der dies nicht so wäre. So ist es z.B. eindeutig, dass Pflegegeld für den zu Pflegenden steuerfrei ist. Ohne weitere Prüfung. Deshalb ist es in Ordnung, dass es nicht angegeben wird (auch wenn es formal angegeben werden müsste). Oder wenn Angehörige die Verhinderungspflege machen. Auch hier ist kein „Ermessen“ in der Prüfung mehr notwendig. Eindeutig sittlich verpflichtet, eindeutig steuerfrei.

Anders bei der VHP durch nicht Angehörige: hier ist zu entscheiden, ob eine sittliche Verpflichtung vorliegt oder nicht. Es ist nachvollziehbar, dass diese Entscheidung und Bewertung nicht jedem einzelnen überlassen werden kann, sondern dies (auch wenn es noch so eindeutig erscheint) von Finanzbeamten (und, wenn man mit deren Entscheidung nicht einverstanden ist, von einem Richter) geprüft, bewertet und entschieden werden muss. Deshalb müssen zumindest Nicht-Angehörige Einkünfte aus Verhinderungspflege in der Steuererklärung immer angeben.

…und wo in der Steuererklärung trage ich das ein?

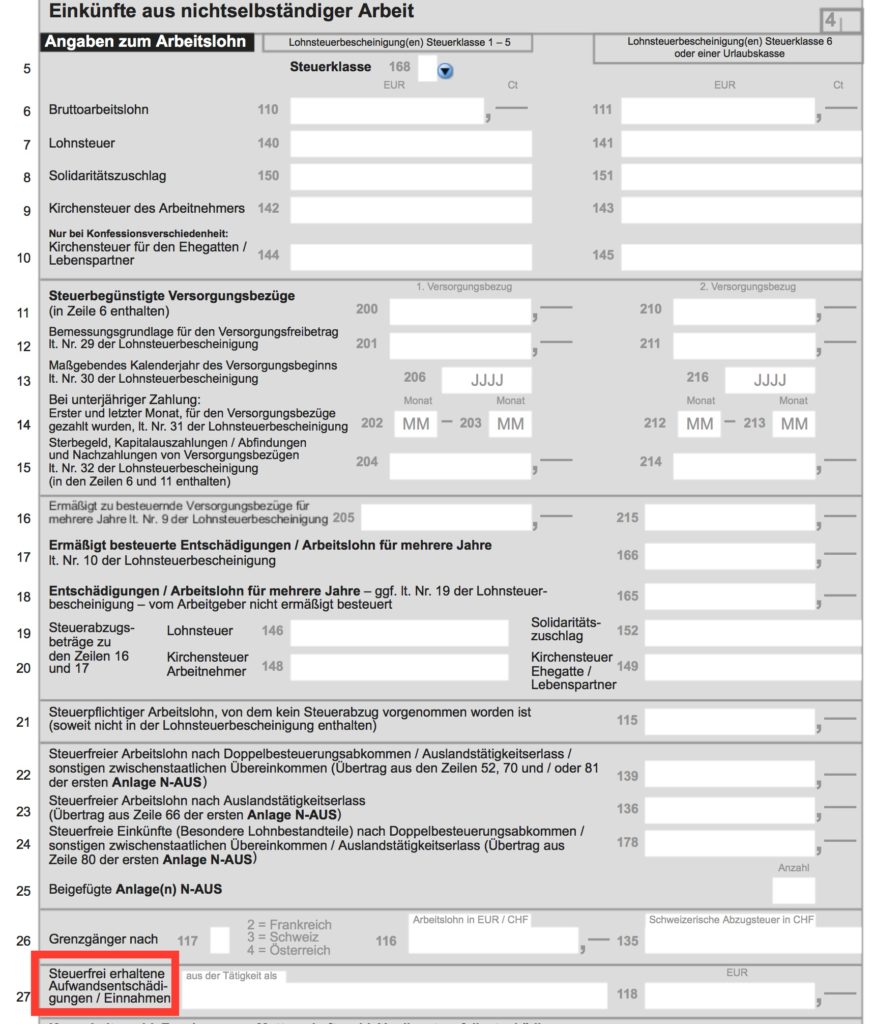

Wenn Ihr nicht sicher seid, welche Einkünfte es für Euch sind, dann nehmt die sogenannte „Anlage N“. Dort gibt es in den Formularen der Steuererklärung die Spalte 27 – „Steuerfrei erhaltene Aufwandsentschädigungen/Einnahmen“. Dort wird z.B. auch die sog. Übungsleiterpauschale eingetragen.

Ich würde in jedem Fall eine kurze Erklärung zur sittlich/moralischen Verpflichtung der Ersatzpflegeperson beifügen und auf § 3 Nr. 36 EStG verweisen, denn wie gesagt: auch viele Finanzbeamte kennen die Verhinderungspflege nicht.

Zuletzt noch einmal, weil es häufig durcheinandergebracht wird:

Für den Pflegebedürftigen selbst ist die (Erstattung der ausgelegten) Verhinderungspflege natürlich keine Einnahme und damit nicht anzugeben und nicht zu versteuern.

Verhinderungspflege und Sozialleistungen

Die Steuerfreiheit von Verhinderungspflege ist nicht gleichzusetzen mit der Frage der Anrechnung von Geld aus der Verhinderungspflege beim Bezug von Sozialleistungen (ALG II/Hartz 4, Sozialhilfe, Wohngeld, etc.). Dazu wird es einen separaten Blogartikel geben, den ich hier verlinke, sobald er fertiggestellt ist.

Informative Links zu diesem Thema

www.familienratgeber.de

Gutachten des Bundestages zur Einkommensart der VHP:

Allgemeines zur Verhinderungspflege findet Ihr in meinen anderen Blogbeiträgen zu diesem Thema, so z.B.

Grundlagen der Verhinderungspflege

Mythen und Falschaussagen zur Verhinderungspflege

Und zuletzt…

..noch der Hinweis, dass dieser Blogbeitrag keine rechtliche Beratung darstellt, sondern lediglich über meine Meinung zu verschiedenen Fragestellungen informiert. Er enthält Tipps zu (teilweise rechtlichen) Fragen, die meinen persönlichen Standpunkt wiedergeben und Links, die ich für informativ halte. Für die Aktualität und Richtigkeit der Inhalte dieser und verlinkter Seiten stehe ich nicht ein. Alle Verlinkungen und Zitate aus anderen Quellen haben informatorischen Zweck.

ausgezeichneter Artikel! Habe hier erstmals das sehr klar umrissenes Thema VHP mit nützlichen Handlungsvorschlägen gelesen. Das kann man endlich einmal gut verstehen und das Thema ist trotz seiner Komplexität vollständig und sinnvoll durchdrungen. Vielen Dank für diese großartige Hilfestellung!

Frau Ganzow

pflegende Angehörige, die stundenweise VHP in Anspruch nimmt

PS bin jetzt im Ruhestand, die E-Mail war dienstl. ich nutze sie noch heute.

Ich schließe mich dem Kommentar an, ein sehr wertvoller Beitrag zur VHP, danke an die Verfasserin 💪🏼

Liebe Verfasserin,

ein Superartikel. Berücksicht werden könnte noch die Tatsache, dass bei der Anrechnung auf die Jahressumme des Pflegegeldes berücksichtigt werden muss, dass es zu einem Abzug des Pflegegeldes kommt, wenn die reguläre Pflegeperson im Krankenhaus bzw. mehr als 8 Stunden verhindert ist. Damit ändert sich dann auch der Jahresanspruch des Pflegegeldes.

Ich suche nach Informationen, wenn Leistungsempfänger wie ALGII oder Übergangsgeld der Rentenversicherung erhalten und eine sittliche Pflegevertretung gegeben ist.

Welche Leistungen darf ich meiner Pflegevertretung steuerfrei auszahlen und welche darf sie davon überhaupt behalten.

Das wäre ein ganz toller Artikel, da gerade in diesem Bereich große Unsicherheiten bestehen,

Frau A. mit geistig behindertem Kind, Pflegegrad 4, GdB 100%, G, B, H

„Einkünfte aus Verhinderungspflege sind, auch wenn sie steuerfrei sind, in der Steuererklärung grundsätzlich anzugeben. Alle Einkünfte, egal ob steuerfrei oder nicht, sind grundsätzlich in der Steuererklärung anzugeben.“

Bitte um Quellenangabe für diese Aussage !!!!!

Wenn bei der Steuererklärung etwas abgefragt wird sollte es auch eingetragen werden. Meinen Namen und Steuernummer gebe ich ja auch nicht aus Großzügigkeit an sondern weil es für das Verfahren grundsätzlich nötig ist. Wenn eine Abfrage nicht nötig ist, wie zb die Schuhgröße, dann steht die auch nicht im Formular…

Also: wenn die etwas abfragen: ehrlich sein und alles angeben.

Das es später bei der Berechnung keine Rolle spielt hat nichts mit der Auskunftspflicht zu tun.

Grundsätzlich wird erhaltenes Pflegegeld lediglich bei 2 Personen, nicht auf Leistungen nach dem SGB II, oder SGB XII angerechnet….

Zum einen für den Pflegebedürftigen selbst und wenn hier ein naher Familienangehöriger gepflegt wird….

Lediglich bei diesen beiden Personen findet keine Anrechnung auf obige Leistungen statt, bei allen anderen, im Rahmen der Freibeträge und Hinzuverdienstgrenzen schon, wobei sich hier Unterschiede zwischen den beiden Gesetzgebungen ergeben….

Auch spielt der § 3 Nr 36 EStG einer sittlichen Verpflichtung 3.Personen keine Rolle, sondern beschränkt sich ausschließlich auf die Pflege naher Familienangehöriger….

Auch ist § 10 SGB II der Zumutbarkeit, ausschließlich auf die Pflege naher Familienangehöriger beschränkt, was die Freistellung ab dem Pflegegrad 4, oder höher betrifft….

Vielen großen Dank! Endlich was nicht nur auf amtlicher Sprache, sondern klar, deutlich, aber mit den Quellen wie §3 Nr. 36 EStG, und dazu wo kann man in die Steuererklärung eintragen!

DANKE!

Vielen Dank, deine Artikel erklären diese schwierigen Sachen wirklich gut verständlich. Ich warte sehnsüchtig auf den Artikel zu Hartz IV!

Super….

wohl Ärger mit Finanzamt vorprogrammiert wegen dem „sittlich“

dann wird die neue junge überengagierte Bearbeiterin dort evt. neues lernen

Danke für die tollen und ausführlichen Infos.

Super Zusammenfassung, noch nie so klar verständlich dargestellt gelesen. Herzlichen Dank für die Mühe!

Danke für den interessanter Post! Sehr cooler Blog.

Vielen Dank!

Recht vielen Dank für den interessanter Post! Toller Tipp.

Hallo,

super Artikel, hierzu hab ich noch eine Frage.

Für den Pflegebedürftigen selbst ist die (Erstattung der ausgelegten) Verhinderungspflege natürlich keine Einnahme und damit nicht anzugeben und nicht zu versteuern. Dürfen denn die Ausgabe zum Beispiel für eine Angestellte auf 450€ Basis für den Pflegebedürftigen als Ausgaben in die Lohnsteuer angegeben werden?

Über eine Antwort würde ich mich sehr freuen.

Hallo Kai,

Sorry dazu kann ich nichts sagen, ich bin keine Steuerexpertin, habe mich lediglich intensiv mit der Versteuerung von VHP beschäftigt.

Herzliche Grüße

Beatrix Mengen

Das würde mich auch interessieren!

Hallo.

Ich habe eine kurze Frage hierzu:

Die Tochter einer guten Freundin (15 Jahre , Schülerin) übernimmt die Verhinderungspflege meiner Eltern. In anderen Beiträgen hatte ich bereits gelesen das dies kein Problem ist.

Eigentlich handelt es sich (unserer Meinung nach) um eine „Sittliche Pflicht“, da die Familie Nachbarn meiner Eltern sind und immer eine relativ enge Beziehung bestand.

Wenn jetzt aus irgendeinem Grund die „Sittliche Pflicht“ nicht anerkannt wird, muss das Mädchen streng genommen Steuern bezahlen für diese „Einnahmen“. Da sie jedoch Schülerin ist gibt sie natürlich am Ende des Jahres keinen Steuerbescheid ab.

Muss sie das jetzt mit diesen „Einnahmen“ machen?

Oder müssen ihre Eltern dies in Ihrere Steuererklärung irgendwo aufführen?

Die Vergütung übersteigt nicht die Höhe des Pflegegeldes.

Vielen Dank für jede Hilfe

Gruß

Dirk

Hallo Dirk, ich bin kein Steuerberater und weiß daher nicht, wie das gehandhabt wird, wenn jemand gar keine Steuererklärung macht. Ich würde vermuten, dass nichts weiter zu veranlassen ist, da sittliche Verpflichtung angenommen werden kann. Aber wie gesagt: sicher weiß ich das nicht mit der Erklärung. Im Zweifel mal einen Fachmann fragen…

Hallo. Von meinem Männel die Tante passt manchmal auf unsere Tochter auf. Sie macht keine Steuererklärung mehr. Wenn sie von uns die VHP bekommt, muss sie dann wieder eine Steuererklärung machen?

Hallo, ob die VHP steuerfrei ist oder nicht, entscheidet das Finanzamt (in Ihrem Fall wohl steuerfrei). Wenn man also keine Erklärung macht, hat das Amt ja keine Möglichkeit, zu entscheiden. Ergo: ich würde, wenn ich die Tante wäre, das mit ihrem zuständigen Finanzamt klären.

Hallo,

kommt der Block Verhinderungspflege und Sozialleistungen noch?

Ich bekomme Wohngeld und würde den Vater meines Lebensgefährten

pflegen bzw. die Verhinderungspflege übernehmen wollen.

Muss ich es als Zusatzeinkommen angeben?

Hallo Nicole, ich bin leider noch nicht dazu gekommen.

VHP wird auf Wohngeld zur Hälfte angerechnet.

„ Anrechnung VHP auf Wohngeld:

Bei der Verhinderungspflege handelt es sich um Einnahmen für Leistungen pflegerischer Betreuungsmaßnahmen. Diese sind gem. § 3 Nr. 36 EStG steuerfrei, wenn die Ersatzpflegeperson sittlich verpflichtet ist.

Einnahmen gem. § 3 Nr. 36 EStG sind gem. §14 WoGG Abs. 2 Nr. 26 zur Hälfte auf das Jahreseinkommen zur Berechnung des Wohngelds anzurechnen.“

Hallo,

Toller Beitrag. Da ja jeder Fall irgendwie anders ist, habe ich auch eine Frage wie es in unserem Fall aussieht.

Meine Tochter wird gepflegt von der Freundin meiner Mutter. Die Freundin ist Rentnerin, hat aber einen 450€ Job. Wenn sie das jetzt angibt, wird die 450€ – Grenze dann bei ihr überschritten und muss dann Steuern zahlen?

Mit freundlichen Grüßen

Andreas

wie verhält es sich mit den Einnahmen bei Alg2 Bezug und sittlicher Verpflichtung ?

Hallo, danke für den tollen übersichtlichen Beitrag.

Ich hätte folgende Frage dazu:

Wenn meine Mutter mein Kind (Pg2) unentgeltlich aufpasst, wir aber die Km-Kosten beantragen möchten, muss dann etwas steuerlich angegeben werden?

Wenn meine Mutter mit und in den Urlaub fährt, um auch dort das Kind zeitweise zu betreuen, können auch dafür die Km-Kosten beantragt werden?

Für den Urlaub kann man die Reisekosten und Unterkunft abrechnen.

Wie das Finanzamt das mit den Kostenerstattungen sieht, weiß ich nicht genau. Ich würde aber vermuten, dass man es nicht angeben muss, da man ja nur eigene Kosten erstattet bekommt.

Ergänzung zu C. A-G sagt: (am 27. Juli 2019)

….Berücksichtigt werden könnte noch die Tatsache, dass bei der Anrechnung auf die Jahressumme des Pflegegeldes berücksichtigt werden muss, dass es zu einem Abzug des Pflegegeldes kommt, wenn die reguläre Pflegeperson im Krankenhaus bzw. mehr als 8 Stunden verhindert ist. Damit ändert sich dann auch der Jahresanspruch des Pflegegeldes.

Das gilt wohl auch, wenn die zu pflegende Person im Krankenhaus oder auf Reha ist. Denn dann wird das Pflegegeld auch gekürzt.

Ich hatte meine Ergänzung „Das gilt wohl auch……“ deutlich abgesetzt nach einer Leerzeile geschrieben und hätte sie auch gerne fettgedruckt. Aber das ging leider nicht.

MfG Busy Lizzy